Das Mobilitätsbudget ist eine moderne und nachhaltige Alternative zum Dienstwagen und schafft Anreize zum Pendeln ohne Auto. Statt eines Dienstwagens stellen Arbeitgeber ihren Mitarbeitenden ein monetäres Budget (bzw. ein CO2- oder Kilometerbudget) zur Verfügung. Dieses Budget können die Mitarbeitenden frei innerhalb des festgelegten Angebots für verschiedene Verkehrsmitteln wie Bus, Bahn, E-Bike, Taxis oder auch Carsharing verwenden. Dabei ermöglicht ihnen das Mobilitätsbudget eine flexible Gestaltung ihres Arbeitsweges und ihrer geschäftlichen oder privaten Fahrten, angepasst an die persönliche Bedürfnisse und Präferenzen.

Für welche Verkehrsmittel und Mobilitätsangebote Mitarbeiter das Mobilitätsbudget nutzen können und in welchem Rahmen private Fahrten erlaubt sind, legt das Unternehmen vorab fest. Auch wie hoch das Mobilitätsbudget für einzelne Mitarbeitergruppen ist, kann das Unternehmen bestimmen.

Für Mobilitätsbudgets gibt es keine definierte Norm. Sie können sowohl Jobtickets und Budgets für Sharing-Angebote beinhalten als auch die Monatsbeträge für ein Fahrradleasing, ein Auto-Abo oder der monatliche Anteil einer BahnCard. Die Höhe des Mobilitätsbudgets kann dabei in Abhängigkeit vom Anwendungsfall und von der Zielgruppe im Unternehmen variieren.

Seinen Ursprung hat das Mobilitätsbudget vor allem im Flottenmanagement als Alternative zum klassischen Firmenwagen. Daneben kommt es im Travel- bzw. Dienstreisemanagement sowie im Corporate Benefit Management zur Anwendung.

Als Benefit nutzen Arbeitgeber Mobilitätsbudgets überwiegend, um ihre Attraktivität im Kampf um die besten Talente zu steigern, aber auch um ihre Nachhaltigkeitsziele zu erreichen.

Mit einem Mobilitätsbudget lassen sich zudem Insellösungen für Mobilitätsdienstleistungen und Verkehrsmitteln auf einer Plattform bündeln oder konsolidieren. Dabei handelt es sich oftmals um einen Anwendungsfall aus dem Bereich „Mobility as a Service“ (kurz „MaaS“). Es geht also weniger um den Besitz einzelner Fortbewegungsmittel, sondern vielmehr um die situative, flexible und bedarfsgerechte Nutzung von Mobilitätsangeboten.

Mobilitätsbudget statt Dienstwagen

Ein Mobilitätsbudget kann als Ergänzung oder als Alternative zum Dienstwagen umgesetzt werden. Unternehmen können mit dem Mobilitätsbudget den Dienstwagen auch ersetzen oder ein modernes und nachhaltiges Mobilitätsangebot einführen, wenn für Mitarbeiter noch keines verfügbar ist.

So funktioniert das Mobilitätsbudget für Mitarbeiter und Mitarbeiterinnen

Unternehmen können mit Hilfe des Mobilitätsbudgets als Benefit ihren Mitarbeitenden maximale Flexibilität bei der Fortbewegung bieten und so die Mitarbeiterbindung stärken. Für Unternehmen eignet sich das Mitarbeiterbenefit Mobilitätsbudget zudem als starkes Argument im Recruiting, es ist eine effektive Maßnahme das Employer Branding zu verbessern. Ein Mobilitätsbudget lohnt sich für Arbeitnehmende oft mehr als eine Gehaltserhöhung oder ein anderer Arbeitgeberzuschuss. Darüber hinaus unterstützt das Mobilitätsbudget Unternehmen dabei, ihre Klimaziele effektiv zu verfolgen.

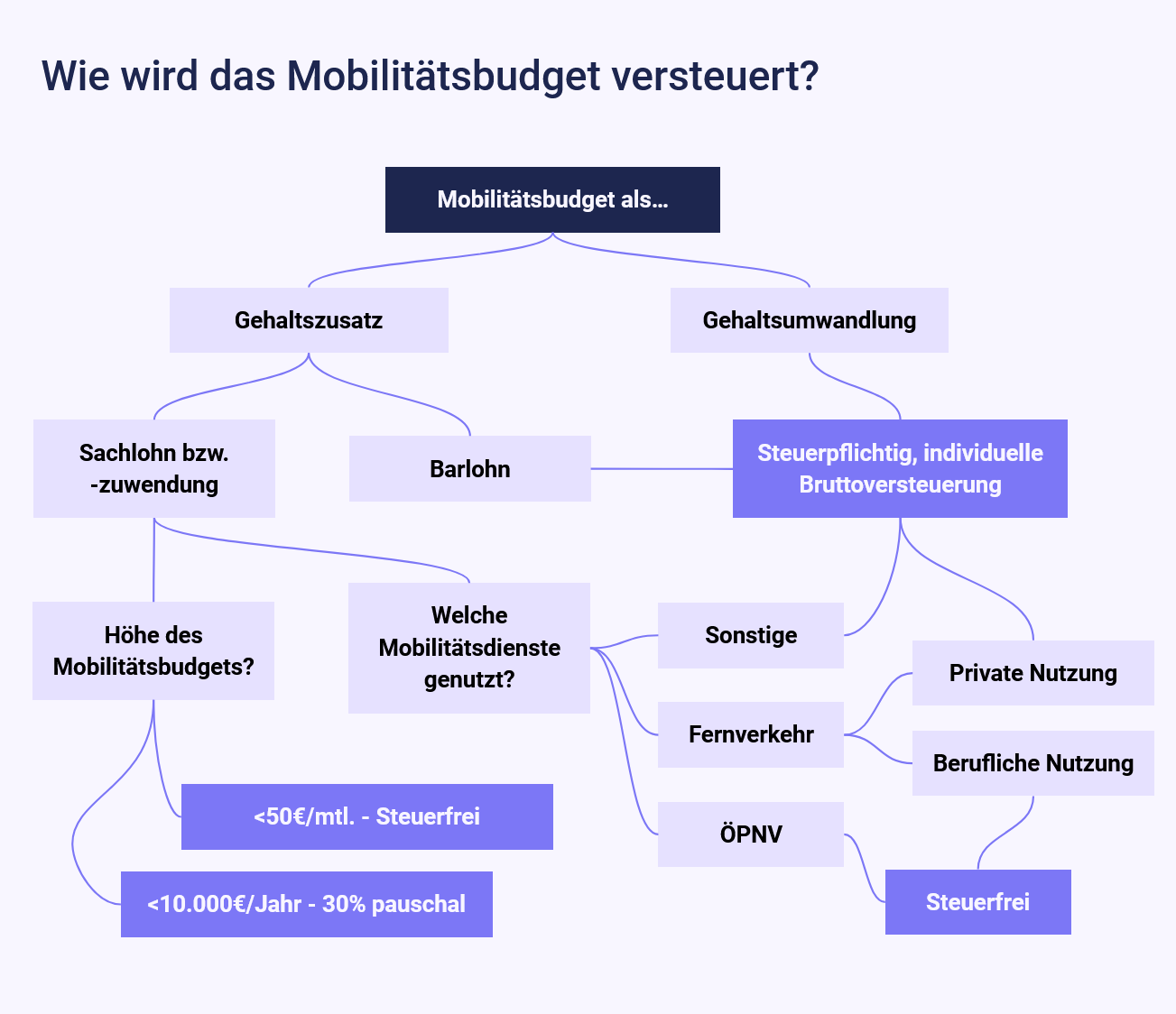

Für das Mobilitätsbudget als Form der Mitarbeitermobilität besteht keine einheitliche steuerliche Regelung. Die steuerliche Handhabung kann auf unterschiedliche Weise stattfinden, Arbeitgeber können dabei zwischen verschiedenen Steuermodellen wählen. Zum einen sind die Regelungen zur Versteuerung der Mitarbeitermobilität abhängig vom Zweck der Fortbewegung (beruflich oder privat) und der Wahl des Verkehrsmittels (z. B. ÖPNV oder Dienstwagen).

Der Gesetzgeber möchte damit sicherstellen, dass ein Teil der sozialen, gesundheitlichen und ökologischen Verantwortung auf die Arbeitgeber übertragen wird. Sofern ein Arbeitgeber dieser Verantwortung nachkommt, sollen er und seine Mitarbeitenden profitieren – durch Einsparung der Lohnnebenkosten bzw. Steuern.

So sind beispielsweise Fahrten mit dem ÖPNV, etwa mit dem Deutschlandticket als Jobticket steuerfrei (§ 3 Nr. 15 EStG), während Dienstwagen besteuert werden, wobei die Besteuerung für Fahrzeuge mit Verbrennungsmotor höher und für Elektroautos geringer ausfällt.

Ob und wie Unternehmen und Arbeitnehmende das Mobilitätsbudget versteuern müssen, hängt zudem von der Art der Handhabung und Abrechnung ab. Grundsätzlich lohnt es sich für Arbeitgeber, wenn sie das Mobilitätsbudget als Gehaltszusatz gewähren. Ein Mobilitätsbudget in Form einer Gehaltsumwandlung ist zwar möglich, allerdings aufgrund der Steuerlast nicht zu empfehlen, da das Mobilitätsbudget per Gehaltsumwandlung grundsätzlich steuer- und sozialabgabenpflichtig ist.

Zunächst gilt es zu klären, ob das Mobilitätsbudget bzw. die Mobilitätsangebote als Gehaltsextra oder über eine Gehaltsumwandlung zur Verfügung gestellt werden sollen.

Gehaltsextra

Arbeitgeber können das Mobilitätsbudget als Gehaltsextra über den Sachbezug bis zu 50 Euro steuerfrei gewähren. Darüber hinaus lässt sich das Mobilitätsbudget bis zu einem Betrag von 10.000 Euro im Jahr pauschal mit 30% versteuern. Zuschüsse des Arbeitgebers für Fahrten mit öffentlichen Verkehrsmitteln sind zudem steuerfrei. Auch das Dienstrad ist als Gehaltszusatz grundsätzlich lohnsteuer- bzw. sozialabgabefrei.

Gehaltsumwandlung

Bei einer Gehaltsumwandlung kann für das Mobilitätsbudget weder Sachbezug noch Pauschalbesteuerung angewendet werden. Mitarbeitende müssen den geldwerten Vorteil regulär versteuern. Deshalb eignet sich die Gehaltsumwandlung nur für die Sonderregelung bei Auto-Abo/Leasing und Dienstrad.

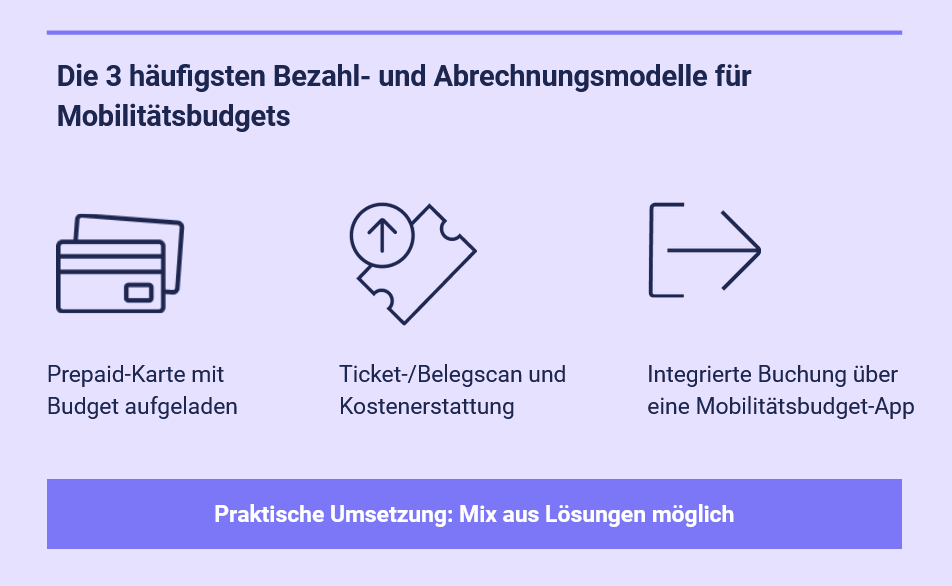

Unternehmen können für die Umsetzung des Mobilitätsbudgets zwischen drei verschiedenen Lösungen wählen. Hier in der Übersicht:

Hinweis: Es ist wichtig, dass sich Arbeitgeber über die aktuellen Regelungen informieren und sich von einem Steuerbüro beraten lassen, da der Gesetzgeber jederzeit Änderungen vornehmen kann.

Im Jahressteuergesetz 2024 war zunächst eine Pauschalbesteuerung für Mobilitätsbudgets vorgesehen. Diese neue Regelung für die betriebliche Mobilität wurde im letzten Schritt des Gesetzgebungsverfahrens herausgenommen. Der Finanzausschuss hat das Jahressteuergesetz 2024 am 16.10.2024 gebilligt, das Mobilitätsbudgets neben zahlreichen weiteren Änderungen aber aus dem Gesetz gestrichen.

Der ursprüngliche Gesetzesentwurf sah eine Pauschalbesteuerung von 25 Prozent für betriebliche Mobilitätsbudgets vor. Damit sollte Unternehmen eine vereinfachte Anwendung von Mobilitätsbudgets ermöglicht werden. Sie sollten die Möglichkeit erhalten, die Lohnsteuer auf ein Mobilitätsbudget für die außerdienstliche Nutzung von Mobilitätsleistungen in Form eines Sachbezugs oder Zuschusses bis zu einem Betrag von 2.400 Euro jährlich pauschal mit 25 Prozent zu erheben, solange sie das Mobilitätsbudget zusätzlich zum ohnehin geschuldeten Arbeitslohn gewähren. Dies hätte vor allem die Nutzung von modernen Mobilitätsdiensten wie E-Scooter oder Carsharing durch Beschäftigte steuerlich erleichtert.

In einer Erklärung der Bundesregierung zum Aus des Mobilitätsbudgets hieß es, dass man weiter an dem Ziel festhalte, Vereinfachungen bei der Lohnsteuer und den Sozialabgaben im Bereich betriebliche Mobilität zu erreichen.

Mit einem Mobilitätsbudget die Mobilitätsbedürfnisse aller Arbeitsmodelle flexibel abdecken und Kosten sparen.

Beratung buchen

Diese Mobilitätsangebote können grundsätzlich mit dem Mobilitätsbudget genutzt werden:

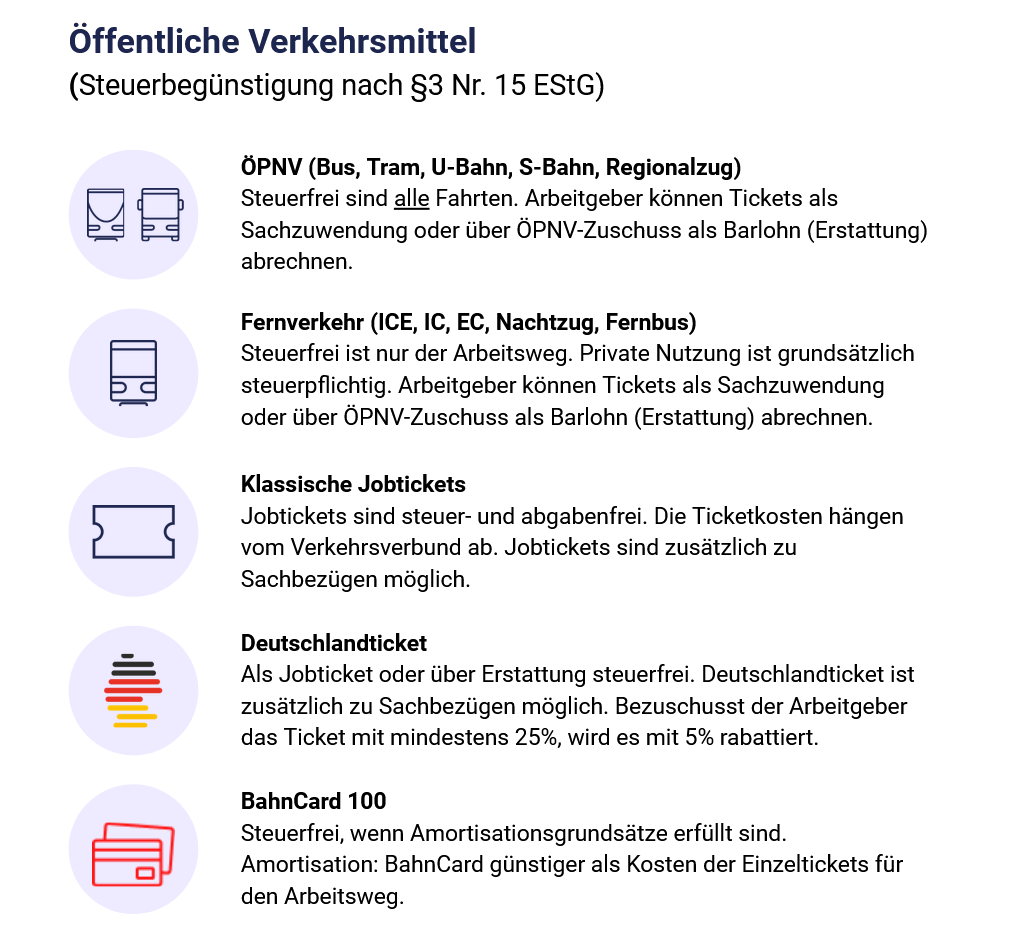

Fahrten mit dem ÖPNV sind in der Regel steuerfrei (Steuerbegünstigung nach §3 Nr. 15 EStG).

Arbeitgeber können Tickets für öffentliche Verkehrsmittel als Sachzuwendung oder über den ÖPNV-Zuschuss als Barlohn (Erstattung) abrechnen. Das ist kostengünstiger als ein Dienstwagen und ermutigt Mitarbeitende zu klimaschonenden Arbeitswegen. Das rechnet sich auch für Unternehmen. Sie können ihren Mitarbeiter:innen so zusätzliche Benefits anbieten und gleichzeitig nachhaltige Mobilität fördern.

Mit dem Deutschlandticket als Jobticket haben Arbeitgeber eine zusätzliche Möglichkeit, ihren Beschäftigten nachhaltige Mobilität zu ermöglichen. Die Bereitstellung des Deutschlandtickets ist zusätzlich zum Mobilitätsbudget bzw. Sachbezug möglich. Bezuschussen Arbeitgeber das Ticket zudem mit mindestens 25% wird es mit 5% rabattiert.

Im Fernverkehr hingegen sind nur Fahrten zur Arbeitsstätte steuerfrei. Die private Nutzung von Fernverkehrtickets ist grundsätzlich steuerpflichtig. Die BahnCard 100 wird steuerfrei, wenn bestimmte Amortisationsgrundsätze erfüllt sind. Die Anschaffung der BahnCard für dienstliche Zwecke muss für das Unternehmen kostengünstiger sein als die Summe der entsprechenden Einzeltickets.

Dienstfahrräder können steuerfrei oder steuerbegünstigt überlassen werden.

Arbeitgeber können ihren Mitarbeitenden ein Dienstrad über ein Leasing anbieten. Die Abrechnung und Versteuerung des Dienstrades hängt davon ab, ob das Dienstrad als Gehaltsextra oder per Gehaltsumwandlung angeboten wird.

Grundsätzlich müssen alle Verkehrsmittel, die nicht im ÖPNV enthalten sind, versteuert werden:

Guthaben, das für Anbieter von Carsharing- oder Ridehailing-Diensten genutzt wird, ist bis zu einem Betrag von 50 Euro pro Monat steuerfrei.

Diese New Mobility Dienste sind bis zu 50 Euro steuerfrei, wenn für das Mobilitätsbudget der Sachbezug genutzt wird. Darüber hinaus werden diese Sachleistungen mit 30% pauschaler Lohnsteuer (zzgl. Sozialversicherungsbeiträge, etc.) abgerechnet.

Beim Auto-Abo und Leasing-Angeboten kommt die Versteuerung des geldwerten Vorteils bzw. die Ein-Prozent-Regel zum Tragen.

Der ÖPNV-Zuschuss über die Erstattung kann mit dem 50 Euro Sachbezug kombiniert werden. So kann Mobilitätsbudget - für den ÖPNV, beispielsweise ein Jobticket - zusätzlich zum bereits gewährten Mobilitätsbudget über den 50 Euro Sachbezug gewährt und ausgezahlt werden.

Die Organisation der Mitarbeitermobilität kann herausfordernd sein. Wir sind der verlässliche Mobilitätspartner für Unternehmen wie persona service, Lufthansa, Flink, HelloFresh - mit 1000en von Nutzer:innen jeden Tag.

Beratung buchen

Mit dem 50 Euro Sachbezug können Unternehmen ihre Mitarbeitenden mit einem monatlichen und steuerfreien Gehaltsextra unterstützen. Hierbei werden in der Regel Gutscheine oder Prepaid-Karten von verschiedenen Anbietern und Angeboten an die Mitarbeitenden ausgegeben.

Um das Mobilitätsbudget für Mitarbeiter anzubieten, können Arbeitgeber virtuelle Prepaid-Karten ausgeben, die über eine Mobilitätsbudget-App den Mitarbeitenden bereitgestellt werden. Die Prepaid-Karten werden mit dem vereinbarten Guthaben aufgeladen, welches die Mitarbeitenden für ihre Mobilitätsbedürfnisse frei verwenden können und mit dem sie bei allen verfügbaren Mobilitätsanbietern bezahlen können.

Für Unternehmen bedeutet eine “Sachbezugsversteuerung” eine deutlich niedrigere Gesamtversteuerung.

Auch für Arbeitnehmende hat die Inanspruchnahme eines Sachbezugs einen steuerlichen Vorteil gegenüber einer entsprechenden Gehaltserhöhung. Sie erhalten eine Nettolohnoptimierung.

Das Mobilitätsbudget bietet aufgrund der günstigen Regelungen steuerliche Vorteile für Arbeitgebende und Arbeitnehmende und lohnt sich deshalb für beide Seiten mehr als eine entsprechende Gehaltserhöhung.

Neben einem Mobilitätsbudget für Mitarbeiter in Höhe von 50 Euro über den Sachbezug kannst du deinen Mitarbeitenden zusätzlich einen ÖPNV-Zuschuss gewähren, denn Fahrten mit den öffentlichen Verkehrsmitteln werden von der Steuer befreit. Deshalb kannst du deinen Mitarbeiter:innen einen höheren Betrag zur Verfügung stellen, der dich am Ende weniger kostet. Anbieter von Mobilitätsbudget-Plattformen wie NAVIT arbeiten zudem mit smarten Steueralgorithmen, die automatisch die vorteilhafteste Steueroptimierung anwenden.

Von uns erhältst du eine vollständige Aufstellung aller steuerpflichtigen Umsätze. Es lässt sich leicht berechnen, wie viele Steuern dein Unternehmen am Ende für ein Mobilitätsbudget für Mitarbeiter zahlen muss. In deiner Monatsabrechnung wird getrennt aufgeführt, wie viel Geld deine Mitarbeiter:innen für öffentliche Verkehrsmittel und für andere (steuerpflichtige) Mobilitätsdienste ausgegeben haben. Pflege diese Daten einfach in dein Buchhaltungsprogramm ein und du siehst genau, was das Mobilitätsbudget dich kostet und wie viele Steuern anfallen.

Um die Steuer auf das Mobilitätsbudget zu berechnen, müssen verschiedene Faktoren berücksichtigt werden. Im Folgenden sind zwei Beispiele aufgeführt, die die Berechnung verdeutlichen sollen:

Führende deutsche Unternehmen bieten Mobilitätsbudgets für ihre Mitarbeitenden bereits an oder planen dies künftig zu tun. Laut aktuellem Mobilitäts- und Fuhrpark-Barometer 2024 von Arval Mobility Observatory nutzen 28% der Unternehmen in Deutschland ein Mobilitätsbudget oder wollen es in den nächsten drei Jahren nutzen. Branchenführer wie Deloitte, Lufthansa oder apoBank setzen dabei den Standard. Als einer der ersten deutschen Konzerne führte beispielsweise das Softwareunternehmen SAP ein Mobilitätsbudget als Alternative zum Dienstwagen ein.

Besonders drei Trends wirken sich auf die Entscheidung von Unternehmen aus, ein Mobilitätsbudget einzuführen:

Die Unternehmen greifen für die Umsetzung des Mobilitätsbudgets auf spezialisierte Apps und Anbieter zurück, die Verwaltung und Nutzung des Mobilitätsbudgets für Mitarbeiter und Arbeitgeber einfacher und bequemer machen. Neben reinen Mobilitätsplattformen wie NAVIT, Bonvoyo der Deutschen Bahn oder uRyde sind dies auch Anbieter von Benefits-Plattformen wie Become1, Probonio oder Spendit.

Das Jahr 2024 hat Schwung in die Debatte um Dienstwagen und nachhaltige Alternativen wie das Mobilitätsbudget gebracht. Trotz der Streichung des Mobilitätsbudgets aus dem Jahressteuergesetz 2024 überlegen immer mehr Unternehmen ein Mobilitätsbudget einzuführen.

Ein Grund: Seit 2024 sind Unternehmen in der Europäischen Union mit mehr als 250 Mitarbeitenden verpflichtet, alle Emissionen zu berichten, die durch ihre betriebliche Mobilität in den Verkehr gebracht wurden. Grund dafür ist eine Erweiterung der Corporate Sustainability Reporting Directive (CSRD) der EU, um verlässliche und vergleichbare Informationen zur Nachhaltigkeit von Unternehmen zu erhalten. Von der neuen Regelung sind fast 50.000 Unternehmen betroffen. Sie müssen fortan nicht nur darüber berichten, wie der Klimawandel ihr Unternehmen beeinflusst, sondern vor allem auch welche Auswirkungen ihre unternehmerischen Handlungen auf Mensch und Umwelt haben.

Der Bereich Mobilität, also die Pendlermobilität, Geschäftsreisen und firmeneigene Fuhrparks, rückt dabei zunehmend in den Fokus. Denn insbesondere bei der Pendlermobilität fehlt es vielen Unternehmen noch an Daten, um die Qualitätsstandards der CSRD zu erfüllen. Da bei fehlender eigener Datengrundlage statistische Durchschnittswerte angenommen werden, die wiederum von einem hohen Anteil an kraftstoffbetriebenen Einzelfahrzeugen ausgehen, resultiert daraus für Unternehmen ein hoher CO₂-Abgabepreis. Um den Mehrkosten aus dem Weg zu gehen, setzen Unternehmen verstärkt auf nachhaltige Alternativen zum Firmenwagen wie etwa das Mobilitätsbudget, welches den Problembereich Mitarbeitermobilität abdecken kann.

Auch das Deutschlandticket hat mit über 13 Millionen Abonnenten - davon etwa zwei Millionen Jobtickets - einen positiven Einfluss auf die betriebliche Mobilität in Unternehmen und auch auf den Klimaschutz.

NAVIT übernimmt keine Haftung für die Richtigkeit der bereitgestellten Informationen. Wir machen darauf aufmerksam, dass die Inhalte auf unserer Webseite lediglich dem unverbindlichen Informationszweck dienen und keine Steuer- oder Rechtsberatung im eigentlichen Sinne darstellen. Die Inhalte können und sollen eine individuelle und verbindliche Steuer- und Rechtsberatung, die auf individuelle Anforderungen eingeht, nicht ersetzen. Alle angebotenen Informationen sind ohne Gewähr auf Richtigkeit und Vollständigkeit.

Nahtlose Split-Zahlungen ermöglichen es den Unternehmen, das Ticket weiterhin steuerfrei über den 50€ Sachbezug und den ÖPNV-Zuschuss anzubieten.