Wenn Arbeitgeber ihren Mitarbeitenden ein Mobilitätsbudget zur Verfügung stellen wollen, stehen sie vor einigen administrativen und technischen Fragestellungen. Die Mobilitätsbudget Versteuerung ist ein wesentlicher Faktor, der bei der Umsetzung des Mobilitätsbudgets berücksichtigt werden muss.

In steuerlicher Hinsicht gibt es keine einheitliche Regelung für die Besteuerung des Mobilitätsbudgets, sondern je nachdem, wie und wofür es eingesetzt wird, gelten unterschiedliche Bestimmungen, die in diesem Artikel umfassend erläutert werden.

Richtig umgesetzt gibt es für Arbeitgeber und Arbeitnehmende einige Vorteile bei der Versteuerung des Mobilitätsbudgets. Beispielsweise können Arbeitnehmende von einer steuerfreien Erstattung profitieren, während Arbeitgeber ihre Steuerlast reduzieren können.

Es gibt jedoch auch Aspekte zu beachten, wie zum Beispiel die Steuerfreigrenze des Mobilitätsbudgets über den Sachbezug. Um das Beste aus der Versteuerung des Mobilitätsbudgets herauszuholen, geben wir Tipps zur Optimierung, die Arbeitgeber und Arbeitnehmende berücksichtigen sollten.

Das Mobilitätsbudget ist ein monatlicher finanzieller Zuschuss, den Arbeitgeber für die Mobilität ihrer Mitarbeitenden festlegen und auszahlen.

Der Arbeitgeber kann dabei ein Spektrum an Mobilitätsangeboten definieren, innerhalb dessen die Mitarbeitenden ihre Mobilität beliebig kombinieren und flexibel ausgestalten können. Dadurch lässt sich ein Mobilitätsbudget ideal auf die individuellen Bedürfnisse der Mitarbeitenden ausrichten.

Das Mobilitätsbudget umfasst alle Arten von Verkehrsmitteln, einschließlich öffentlicher Verkehrsmittel, Carsharing, Fahrrädern, Taxis und viele weitere, sowie Mobilitätsangebote wie das Deutschlandticket als Jobticket, ein Bikeleasing oder Tank- & Ladekarten. Die Mitarbeitenden können frei wählen, welchen Mobilitätsservice sie nutzen möchten, solange es innerhalb des Budgets bleibt.

Das Konzept des Mobilitätsbudgets ist eine Alternative zum traditionellen Firmenwagenmodell. Es bietet den Mitarbeitenden mehr Flexibilität und Freiheit bei der Wahl ihrer Verkehrsmittel und fördert gleichzeitig die Nachhaltigkeit und den Klimaschutz.

In der Regel wird das Mobilitätsbudget von Unternehmen als Teil ihres Angebots an Mitarbeitervorteilen angeboten. Es kann auch als Teil eines umfassenderen Programms zur Förderung der Nachhaltigkeit und des Klimaschutzes eingesetzt werden.

Diese Mobilitätsangebote können grundsätzlich mit dem Mobilitätsbudget genutzt werden:

Für das Mobilitätsbudget als Form der Mitarbeitermobilität besteht keine einheitliche steuerliche Regelung. Es kann steuerlich auf unterschiedliche Weise behandelt werden. Zum einen sind die Regelungen zur Versteuerung der Mitarbeitermobilität abhängig vom Zweck der Fortbewegung (beruflich oder privat) und der Wahl des Verkehrsmittels (z. B. ÖPNV oder Dienstwagen).

Der Gesetzgeber möchte damit sicherstellen, dass ein Teil der sozialen, gesundheitlichen und ökologischen Verantwortung auf die Arbeitgeber übertragen wird. Sofern ein Arbeitgeber dieser Verantwortung nachkommt, sollen er und seine Mitarbeitenden profitieren – durch Einsparung der Lohnnebenkosten bzw. Steuern.

So ist beispielsweise die nachhaltige Mobilität mit dem ÖPNV steuerfrei, während Dienstwagen mit Verbrennungsmotor höher besteuert werden.

Ob und wie Arbeitnehmende das Mobilitätsbudget versteuern müssen, hängt außerdem von der Art der Handhabung und Abrechnung ab. Grundsätzlich lohnt es sich für Arbeitnehmende und Arbeitgeber, wenn sie das Mobilitätsbudget zusätzlich zum Gehalt gewähren.

Ein Mobilitätsbudget in Form einer Gehaltsumwandlung ist zwar möglich, allerdings aufgrund der Steuerlast nicht empfehlenswert.

Generell entsteht durch das Angebot eines Mobilitätsbudgets ein geldwerter Vorteil. Dieser ist steuer- und sozialversicherungspflichtig. Es gibt jedoch drei verschiedene Lösungen ein Mobilitätsbudget umzusetzen, bei denen die Mitarbeitenden das Mobilitätsbudget steuerfrei erhalten können.

Mit einem Mobilitätsbudget die Mobilitätsbedürfnisse aller Arbeitsmodelle flexibel abdecken und Kosten sparen.

Beratung buchen

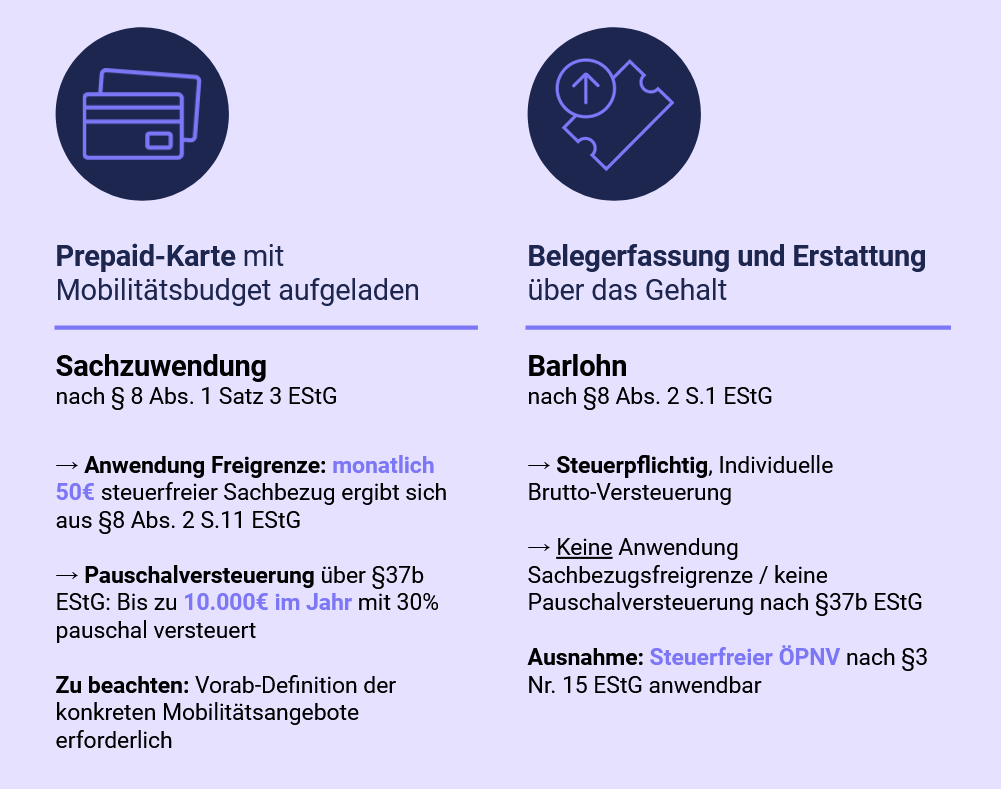

Das Mobilitätsbudget kann als Sachbezug oder Barlohn behandelt werden. Als Sachbezug ist es steuerfrei, solange der Wert des Vorteils 50 Euro pro Monat nicht übersteigt. Übersteigt der Wert der Sachzuwendung diesen Betrag, muss der gesamte Betrag als Barlohn pauschal versteuert werden.

Mit dem 50 Euro Sachbezug können Unternehmen ihre Mitarbeitenden mit einem monatlichen und steuerfreien Gehaltsextra unterstützen. Hierbei werden in der Regel Gutscheine oder Prepaid-Karten von verschiedenen Anbietern und Angeboten an die Mitarbeitenden ausgegeben.

Für das Mobilitätsbudget werden beispielsweise virtuelle Prepaid-Karten verwendet, die über die Mobilitätsbudget-App den Mitarbeitenden bereitgestellt werden. Die Prepaid-Karten werden mit dem vereinbarten Guthaben aufgeladen, welches die Mitarbeitenden für ihre Mobilität frei verwenden können, indem sie bei den verfügbaren Mobilitätsanbietern bezahlen.

Grundsätzlich bedeutet für Unternehmen eine “Sachbezugsversteuerung” eine deutlich niedrigere Gesamtversteuerung. Auch Arbeitnehmende sparen mit der Inanspruchnahme eines Sachbezugs Lohnsteuer- und Sozialversicherungsbeiträge gegenüber einer Gehaltszahlung.

Die steuerliche Behandlung des Mobilitätsbudgets hängt auch von der Art der Verkehrsmittel ab, die damit genutzt und abgerechnet werden. Die Mobilitätsangebote lassen sich hierbei in drei Kategorien einteilen:

Fahrten im öffentlichen Nahverkehr sind steuerfrei. Dabei spielt es keine Rolle, ob die Mitarbeitenden diesen für den Arbeitsweg oder in ihrer Freizeit nutzen. Bei Fernzügen und Fernbussen ist nur der Arbeitsweg steuerfrei. Transportmittel des Individualverkehrs – z. B. Dienstwagen, aber beispielsweise auch Carsharing – werden höher versteuert.

Die Nutzung öffentlicher Verkehrsmittel ist in der Regel steuerfrei. Neben dem Kauf von einfachen Tickets für den ÖPNV, können über das Mobilitätsbudget auch Jobtickets oder das Deutschlandticket als Jobticket erworben werden.

Alle Fahrten von Mitarbeitenden im ÖPNV sind steuerfrei. Das gilt sowohl für den Arbeitsweg, als auch für private Fahrten. Die Steuerbefreiung gilt auch für Leiharbeitskräfte und Mitarbeitende ohne ein aktives Beschäftigungsverhältnis.

Der Arbeitgeber kann Tickets für den ÖPNV als Sachzuwendung oder Barzuwendung abrechnen. Für den Arbeitgeber fallen grundsätzlich keine Steuern und Sozialabgaben an, es sei denn, er entscheidet sich für die Pauschalversteuerung der ÖPNV-Tickets mit 25% (zzgl. 5,5% Soli und ggf. Kirchensteuer).

Im Falle einer Pauschalversteuerung mindert das ÖPNV-Ticket nicht die Entfernungspauschale der Mitarbeitenden. Diese Regelungen gelten auch für das Deutschlandticket. Werden ÖPNV-Tickets jedoch nicht als Gehaltsextra, sondern per Gehaltsumwandlung gewährt, sind sie generell steuerpflichtig.

Zum öffentlichen Personenfernverkehr zählen Fernzüge (ICE, IC, EC, TGV) und Fernbusse (bspw. Flixbus). Im Gegensatz zum ÖPNV sind Fahrten im öffentlichen Personenfernverkehr nur dann steuerfrei, wenn sie sich auf den Arbeitsweg beziehen. Zudem müssen Arbeitnehmende ein aktives Beschäftigungsverhältnis haben.

Für den Arbeitgeber ergibt sich die Möglichkeit, den öffentlichen Personenfernverkehr wie auch den ÖPNV als Sachzuwendung oder über den ÖPNV-Zuschuss als Barlohn abzurechnen.

Folgende öffentliche Verkehrsmittel können mit dem ÖPNV-Zuschuss steuerfrei genutzt werden:

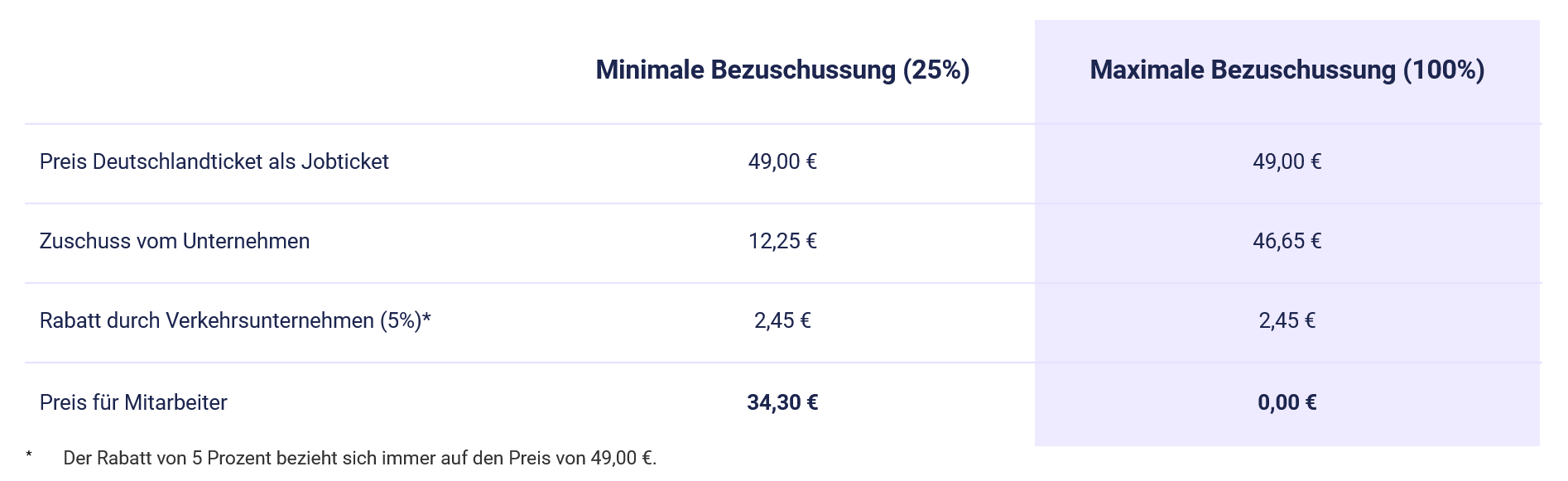

Wenn der Arbeitgeber das Deutschlandticket mit mindestens 25% bezuschusst, geben Bund und Länder, bzw. die Verkehrsverbünde, noch einmal 5% Rabatt obendrauf. Damit sparen Mitarbeitende 30% der Kosten und zahlen maximal 34,30 Euro pro Monat. Dafür können sie in ganz Deutschland den öffentlichen Nah- und Regionalverkehr nutzen.

Die Kosten, die Arbeitgeber für ihre Mitarbeitenden übernehmen, können sie als Geschäftsausgaben von der Steuer absetzen (§4 Abs. 4, EstG). Dies schließt auch die Bereitstellung eines Jobtickets oder Firmentickets ein.

Mitarbeitende profitieren durch das günstigere Deutschlandticket und Unternehmen müssen unter dem Strich gar nicht viel dafür investieren. Arbeitgeber, die Beschäftigten das 49-Euro-Ticket entweder bezuschussen oder die die Kosten komplett übernehmen, können diese Ausgaben als "Aufwendungen für den Arbeitnehmer" von der Steuer absetzen.

Das Deutschlandticket als Jobticket wird nicht zur steuerlichen Freigrenze von 50 Euro für Sachbezüge angerechnet. Arbeitgeber können ihren Mitarbeitenden das 49-Euro-Ticket also zusätzlich zum 50-Euro-Sachbezug gewähren.

Fahrräder können ebenfalls über das Mobilitätsbudget finanziert werden. Auch hier gibt es verschiedene Regelungen für die Versteuerung von E-Bikes und Dienstfahrrädern, die über ein Leasing überlassen werden.

Entweder stellt der Arbeitgeber das Fahrrad zur Verfügung und der Mitarbeitende kann es auch privat nutzen, oder der Arbeitgeber gibt dem Arbeitnehmenden einen Zuschuss zum Kauf des Fahrrads. Im ersten Fall wird der geldwerte Vorteil als Sachbezug behandelt, im zweiten Fall als Barlohn und muss versteuert werden.

Vergleichbar mit einem Dienstwagen kann der Arbeitgeber seinen Mitarbeitenden im Rahmen eines Fahrrad-Leasings auch ein Dienstfahrrad überlassen.

Im Gegensatz zum Dienstwagen können Unternehmen das Fahrrad steuerfrei überlassen, sofern dies zusätzlich zum Gehalt geschieht. Da der Gesetzgeber den Arbeitsweg nicht als geldwerten Vorteil ansieht, können Mitarbeitende die Entfernungspauschale trotzdem geltend machen. Beim Pendeln mit dem Fahrrad sind das 30 Cent pro Entfernungskilometer. Mitarbeitende können das Dienstfahrrad auch privat nutzen.

Überlassen Arbeitgeber das Firmenfahrrad den Beschäftigten zusätzlich zum Lohn und unentgeltlich oder verbilligt, werden 25% pauschale Lohnsteuer und etwaige zusätzliche Steuern (Soli, Kirchensteuer) fällig.

Viele Arbeitgeber geben ihren Mitarbeitenden Dienstfahrräder auch im Rahmen einer Gehaltsumwandlung. Nutzen die Beschäftigten das Fahrrad privat, müssen sie den geldwerten Vorteil mit 0.25% versteuern.

Diese steuerlichen Begünstigungen setzen voraus, dass es sich bei den geleasten E-Bikes nicht um Kraftfahrzeuge handelt, d.h. die Fahrräder dürfen keinen Elektroantrieb beinhalten, der es erlaubt schneller als 25 km/h zu fahren, und sie müssen verkehrsrechtlich als Fahrrad eingeordnet sein.

Allerdings können alle Varianten des E-Bikes (auch mit Einordnung als Kraftfahrzeug) steuerfrei beim Arbeitgeber aufgeladen werden.

Die steuerlichen Regelungen für Sharing-Angebote - wie beispielsweise Carsharing - hängen maßgeblich davon ab, wer den Leasingvertrag abschließt. Mieten Mitarbeitende Sharing-Angebote wie Carsharing selbst an, handelt es sich nicht um die Nutzung eines Firmenfahrzeugs.

Mit einem Mobilitätsbudget über eine Guthabenkarte können Mitarbeitende diese Sharing-Angebote bis zu einem Betrag von derzeit 50€ pro Monat steuerfrei nutzen.

Wird das Mobilitätsbudget nach dem Erstattungsprinzip ausgegeben, gehen die Mitarbeitenden in Vorleistung und erhalten die Kosten als steuerpflichtigen Barlohn erstattet. Übernimmt der Arbeitgeber Lohnsteuer- und Sozialversicherungsbeiträge, handelt es sich um einen geldwerten Vorteil.

Schließt der Arbeitgeber den Leasingvertrag ab und überlässt Mitarbeitenden das geleaste Fahrzeug auch für private Zwecke, ist der geldwerte Vorteil nach den Bruttolistenpreisen zu versteuern, wobei ebenfalls Sozialabgaben fällig werden.

Die Bruttolistenpreise richten sich nach dem Verwendungszweck (Pendel- oder private Fahrten). Weitere Sonderregelungen ergeben sich, wenn das Fahrzeug nur gelegentlich überlassen wird. In der Regel ist ein Leasingvertrag über Mitarbeitende aus administrativer Sicht empfehlenswerter.

Ähnlich Bestimmungen gelten auch für emissionsarme Sharing-Angebote wie E-Scooter und E-Roller. Sie sind generell nicht steuerbegünstigt. Grundsätzlich müssen alle Verkehrsmittel, die nicht im ÖPNV enthalten sind, versteuert werden:

Der ÖPNV-Zuschuss über die Erstattung kann mit dem 50 Euro Sachbezug kombiniert werden. So kann Mobilitätsbudget - für den ÖPNV - zusätzlich zum bereits gewährten Mobilitätsbudget über den 50 Euro Sachbezug gewährt und ausgezahlt werden.

Die Organisation der Mitarbeitermobilität kann herausfordernd sein. Wir sind der verlässliche Mobilitätspartner für Unternehmen wie persona service, Lufthansa, Flink, HelloFresh - mit 1000en von Nutzer:innen jeden Tag.

Beratung buchenUm die Steuer auf das Mobilitätsbudget zu berechnen, müssen verschiedene Faktoren berücksichtigt werden. Im Folgenden sind zwei Beispiele aufgeführt, die die Berechnung verdeutlichen sollen:

Beispiel 1 - Mobilitätsbudget und steuerfreie ÖPNV-Nutzung

Beispiel 2 - Mobilitätsbudget im Vergleich zu einer Gehaltserhöhung

Die Versteuerung des Mobilitätsbudgets kann für Arbeitgeber und Arbeitnehmende eine Herausforderung darstellen. Es gibt jedoch einige Tipps, die dabei helfen können, die Versteuerung zu optimieren.

Bevor ein Mobilitätsbudget eingeführt wird, sollten klare Vereinbarungen zwischen Arbeitgeber und Arbeitnehmenden getroffen werden. Hierbei sollten insbesondere die steuerlichen Auswirkungen des Mobilitätsbudgets berücksichtigt werden. Es empfiehlt sich für das Unternehmen, einen Steuerberater hinzuzuziehen, um die steuerlichen Aspekte des Mobilitätsbudgets zu klären.

Die Wahl des richtigen Steuermodells für die Einführung eines Mobilitätsbudgets erfordert zudem eine enge Zusammenarbeit zwischen der Finanzabteilung sowie der Personalabteilung, die für Mitarbeiterbenefits wie das Mobilitätsbudget, verantwortlich ist.

Durch eine klare Kommunikation, die Betonung von Vorteilen und eine transparente Entscheidungsfindung kann das Unternehmen die Steuervorteile nutzen, die sowohl die Unternehmensziele als auch die individuellen Bedürfnisse der Mitarbeitenden erfolgreich unterstützt.

Um die Versteuerung des Mobilitätsbudgets zu optimieren, ist es wichtig, alle Belege für die Nutzung von Mobilitätsmitteln zu sammeln und aufzubewahren. Hierbei kann eine digitale Mobilitätsbudget-Plattform helfen, um die Mitarbeitenden sowie das Budget zu verwalten und damit den Überblick zu behalten.

Es gibt bereits Mobilitätsbudget-Anbieter, die die Belegprüfung und intelligente Steueroptimierung vollständig übernehmen. Hierbei werden die Belege automatisch geprüft und die steuerliche Behandlung des Mobilitätsbudgets optimiert. Arbeitgeber sollten sich über solche Angebote informieren und diese gegebenenfalls nutzen, um die Versteuerung des Mobilitätsbudgets zu optimieren.

Um die steuerliche Belastung des Mobilitätsbudgets zu reduzieren, können alternative Mobilitätsangebote wie Dienstfahrrad-Leasing oder öffentliche Verkehrsmittel genutzt werden. Diese sind in der Regel steuerlich begünstigt und können somit die steuerliche Belastung des Mobilitätsbudgets reduzieren.

Es ist empfehlenswert, dass sich Arbeitgeber über die aktuellen steuerlichen Regelungen informieren und sich beispielsweise von einem Steuerbüro beraten lassen, um sicherzustellen, dass die steuerlichen Vorgaben eingehalten werden. Mobilität ist ein aktuelles Thema, der Gesetzgeber kann jederzeit Anpassungen vornehmen.

Am besten bieten Arbeitgeber das Mobilitätsbudget als Mitarbeiterbenefit zusätzlich zum Gehalt an.

Herkömmliche Gehaltsanpassungen führen zu Steuer- und Sozialabgaben. Durch die Nutzung von steuerfreien Benefits als Gehaltsextra kann die Effektivität der Maßnahme deutlich gesteigert werden, womit am Ende mehr Netto für den Mitarbeitenden bleibt und gleichzeitig geringere Kosten für Unternehmen entstehen. Möglich macht das der Sachbezug, über den Unternehmen ihren Mitarbeitenden Sachzuwendungen bis zu einem Betrag von 50 Euro steuerfrei überlassen können.

Nicht zuletzt deshalb eignet sich das Mobilitätsbudget als ideale Maßnahme zur Mitarbeiterbindung und -gewinnung.

Das Mobilitätsbudget bietet sowohl für Arbeitgeber als auch für Mitarbeitende zahlreiche Vorteile. Arbeitgeber können damit ihre Mitarbeitende bei der Wahl umweltfreundlicher Verkehrsmittel wie Fahrrad, öffentlicher Verkehrsmittel oder Carsharing unterstützen.

Gleichzeitig können sie Kosten sparen, indem sie auf Firmenwagen verzichten. Mitarbeitende können von einer flexiblen und individuellen Mobilitätslösung profitieren und haben die Möglichkeit, ihre Mobilität nachhaltiger zu gestalten.

Es gibt verschiedene Anbieter, die Mobilitätsbudget-Lösungen anbieten. Dazu gehören beispielsweise MOBIKO, DB Bonvoyo, belmoto und NAVIT. Die Handhabung und der Umfang der Mobilitätsservices unterscheidet sich von Anbieter zu Anbieter, daher ist es wichtig, die verschiedenen Angebote zu vergleichen und das passende für das eigene Unternehmen zu finden.

Das Mobilitätsbudget kann mühelos in interne HR- und Lohnabrechnungs-Tools integriert werden. Dazu müssen zunächst die entsprechenden Einstellungen in der NAVIT Plattform vorgenommen werden. So kann HR das Mobilitätsbudget über das NAVIT Dashboard verwalten und die Mobilitätskosten ihrer Mitarbeitenden einfach und unkompliziert abzurechnen.

Ja, es gibt eine App, mit der Mitarbeitende ihr Mobilitätsbudget verwalten können. In der NAVIT App können Mitarbeitende ihr Mobilitätsbudget den verschiedenenen Mobilitätsoptionen zuweisen, Mobilitätsangebote wie das Deutschlandticket oder ein Bikeleasing buchen sowie ihr verbliebenes Guthaben und ihre getätigten Fahrten einsehen.

NAVIT ist eine Plattform, die Unternehmen bei der Umsetzung des Mobilitätsbudgets unterstützt. NAVIT bietet eine umfassende Lösung, die es Unternehmen ermöglicht, das Mobilitätsbudget einfach und unkompliziert zu verwalten. Dazu gehören unter anderem die Verwaltung des Budgets, die Buchung von Tickets und die Abrechnung von Kosten. Wenn du erfahren möchtest, wie NAVIT die Mitarbeitermobilität deines Unternehmens verbessern kann, dann vereinbare jetzt ein persönliches Gespräch mit den NAVIT Mobilitätsexpert:innen.

NAVIT übernimmt keine Haftung für die Richtigkeit der bereitgestellten Informationen. Wir machen darauf aufmerksam, dass die Inhalte auf unserer Webseite lediglich dem unverbindlichen Informationszweck dienen und keine Steuer- oder Rechtsberatung im eigentlichen Sinne darstellen. Die Inhalte können und sollen eine individuelle und verbindliche Steuer- und Rechtsberatung, die auf individuelle Anforderungen eingeht, nicht ersetzen. Alle angebotenen Informationen sind ohne Gewähr auf Richtigkeit und Vollständigkeit.

Nahtlose Split-Zahlungen ermöglichen es den Unternehmen, das Ticket weiterhin steuerfrei über den 50€ Sachbezug und den ÖPNV-Zuschuss anzubieten.