Nichtstun ist teuer: Wie Unternehmen Benefits miteinander kombinieren können, um Kosten und Steuern zu sparen.

Corporate Benefits sind für Arbeitgeber ein praktisches Werkzeug, wenn sie die Mitarbeiterzufriedenheit verbessern sowie aktuelle Mitarbeitende an das Unternehmen binden möchten und im Recruiting zukünftige Mitarbeitende vom Unternehmen überzeugen wollen.

“Mitarbeiterangebote stellen meist einen Teil des Gesamtpakets der Mitarbeitervergütung und -motivation dar und sollen die Zufriedenheit, das Wohlbefinden und die Bindung der Mitarbeitenden an das Unternehmen fördern.”

Unternehmen stehen sogar verschiedene Möglichkeiten zur Verfügung, ihren Mitarbeitenden mehrere Benefits gleichzeitig anzubieten und dabei Lohnnebenkosten zu sparen – im Folgenden zeigen wir, welche Benefits das sein können.

Im Gegensatz zu einer Gehaltserhöhung sind Mobilitätsbenefits in der Regel steuerlich begünstigt oder sogar ganz steuerfrei (z.B. Fahrten mit dem ÖPNV). Mit der kommenden Einführung einer Pauschalbesteuerung von Mobilitätsbudgets kommt eine weitere Möglichkeit für Arbeitgeber hinzu, ihren Mitarbeitenden steuerbegünstigt flexible Mobilitätsleistungen zu ermöglichen.

“Mit dem Mobilitätsbudget erhalten Mitarbeitende ein monatliches Guthaben für Mobilität vom Arbeitgeber, welches sie für die Mobilitätsdienste ihrer Wahl flexibel einsetzen können.”

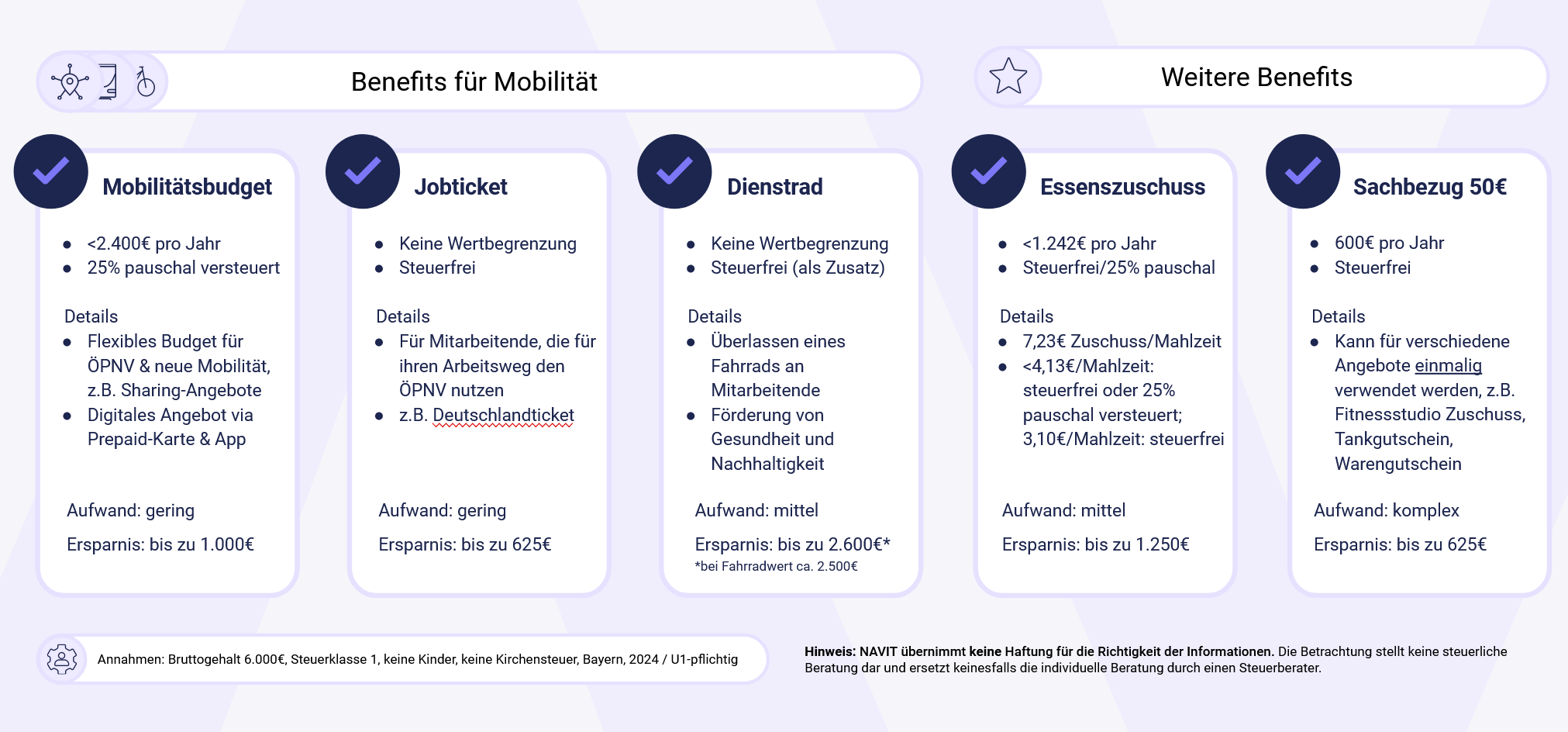

Unternehmen sollen zukünftig Mobilitätsbudgets für Mitarbeiter für die außerdienstliche Nutzung von Mobilitätsleistungen bis zu einer Obergrenze von 2.400 Euro pro Jahr pauschal mit 25% versteuern können. Dabei muss das Mobilitätsbudget zusätzlich zum Gehalt gewährt werden. Das Mobilitätsbudget kann beispielsweise für neue Mobilitätsformen wie Carsharing, E-Scooter und Ride-Hailing verwendet werden, die zuvor nicht steuerbegünstigt waren. Die neue Regelung soll eine unkomplizierte Besteuerung erlauben und erweitert bestehende Anreize zur Förderung klimafreundlicher Mobilität (wie z.B. Jobticket, Dienstrad).

Im Vergleich zu einer Gehaltserhöhung fällt die Besteuerung dadurch oftmals geringer aus. Mitarbeitende erhalten eine Nettolohnoptimierung. Unternehmen können oftmals Lohnnebenkosten sparen.

Die Pauschalversteuerung reduziert Steuerkomplexität und ist bürokratiearm, da Belege nicht mehr einzeln geprüft werden müssen. Mitarbeitende profitieren von einer Steuerbefreiung, da die pauschal versteuerten Zuflüsse brutto wie netto sind. Unternehmen können leichter und flexibler Mobilitätsbudgets als Benefit einführen, was besonders für KMUs vorteilhaft ist.

Jobtickets können seit 2019 steuerfrei (nach §3 Nr. 15 EStG) an Mitarbeitende übergeben werden und so die betriebliche Mobilität klimafreundlicher machen. Damit müssen Arbeitgeber dafür nicht mehr den Sachbezug in Anspruch nehmen, der für weitere finanzielle Zuschüsse unter der 50-Euro-Freigrenze genutzt werden kann. Arbeitgeber müssen das Jobticket zusätzlich zum geschuldeten Arbeitslohn gewähren.

Dabei sind gewährte Fahrtkostenzuschüsse des Arbeitgebers für die erworbenen Tickets genauso steuerfrei wie komplett kostenfrei überlassene oder verbilligte ÖPNV-Fahrkarten für den Weg zur Arbeit. Da es sich dabei in der Regel um Monats- oder Jahreskarten handelt, können Mitarbeitende diese auch für private Zwecke nutzen.

Seit Mai 2023 können Arbeitgeber zudem auch das Deutschlandticket als Jobticket steuerfrei bezuschussen oder sogar komplett übernehmen. Für das steuerfreie Deutschlandticket als Jobticket gehen Unternehmen folgendermaßen vor: Als Gehaltszusatz über Erstattung mit dem Lohn. Mitarbeitende erwerben das Deutschlandticket selbst und erhalten vom Arbeitgeber eine Erstattung der Ticketkosten als zusätzliches Gehalt über die Lohnabrechnung.

Dienstrad per Gehaltsumwandlung

Dienstfahrräder werden in der Regel in Form einer Gehaltsumwandlung vom Arbeitgeber überlassen. Das heißt, Mitarbeitende verzichten auf einen Teil ihres Bruttogehalts und bekommen dafür das Dienstrad gestellt. So wird ein Teil des Gehalts in eine Sachzuwendung umgewandelt. Zunächst reduziert die Leasingrate das Bruttogehalt, womit sich die Steuerlast verringert. Dann wird ein Prozent des Bruttolistenpreises des Fahrrads wieder zum Gehalt addiert. Der geldwerte Vorteil entfällt bei der Gehaltsumwandlung.

Dienstrad als Gehaltsextra

Die zweite Möglichkeit für Arbeitgeber, ihren Beschäftigten ein Jobrad oder E-Bike zur Verfügung zu stellen, ist die Überlassung eines Fahrrads zusätzlich zum ohnehin geschuldeten Arbeitslohn. Dann ist das Dienstrad für den Mitarbeitenden steuer- und sozialversicherungsfrei. Arbeitgeber können zudem die gesamten Kosten als Betriebsausgaben geltend machen.

Immer mehr Unternehmen erkennen die Bedeutung einer ausgewogenen Verpflegung am Arbeitsplatz und bieten ihren Mitarbeitenden daher die Möglichkeit, von einem Essenszuschuss zu profitieren.

Dabei gewähren Arbeitgeber ihren Mitarbeitenden einen Zuschuss in Form von digitalen Essensmarken oder direkt auf eine Karte geladenes Guthaben, mit dem die Mitarbeitenden in der Mittagspause ihr Essen kaufen können. Je nach Höhe des Zuschusses sind für Mitarbeitende täglich eine oder sogar mehrere Mahlzeiten möglich.

Mit dem Essenszuschuss können Arbeitgeber ihren Beschäftigten täglich das Mittagessen mit bis zu 7,23 Euro steuerfrei erstatten. Der Zuschuss gilt für den Arbeitsplatz und das Homeoffice. Insgesamt sind bis zu 1.242 Euro im Jahr steuerbegünstigt möglich.

Der steuerfreie 50 Euro Sachbezug gehört zu den bekanntesten und beliebtesten Mitarbeiter-Benefits. Arbeitgeber können aus einem großen Pool an verschiedenen Leistungen das für sie und ihre Mitarbeitende passende herausholen.

Mögliche Leistungen im Rahmen des 50 Euro Sachbezugs sind beispielsweise beliebige Waren und Dienstleistungen, Gutscheine zum Erwerb von Waren und Dienstleistungen und auch Guthabenkarten, die als Zahlungsmittel dienen.

Beispiele für Sachbezüge sind:

Hinweis: NAVIT übernimmt keine Haftung für die Richtigkeit der Informationen. Die Betrachtung stellt keine steuerliche Beratung dar und ersetzt keinesfalls die individuelle Beratung durch einen Steuerberater.