Ein effektives Mobilitätsbudget kann nicht nur die Mitarbeiterzufriedenheit steigern, sondern auch für dein Unternehmen steuerliche Vorteile bieten. Doch wie kannst du das komplexe Thema der Besteuerung deiner Finanzabteilung verständlich nahebringen? In diesem Artikel zeigen wir dir, wie du die richtige Wahl triffst.

Die Einführung eines Mobilitätsbudgets im Unternehmen ist eine smarte Möglichkeit, nicht nur die Mitarbeiterzufriedenheit zu steigern, sondern auch Steuern zu sparen. Doch wie entscheidest du, welches Steuermodell am besten zu deinem Unternehmen passt? Hier sind 7 Schritte, wie du intern deine Steuer- und Finanzabteilung von der optimalen Wahl überzeugen kannst:

Anschließend haben wir die wichtigsten steuerlichen Aspekte im Bezug auf das Mobilitätsbudget und betriebliche Mobilitätsangebote zusammengestellt und zeigen auf, wo du weitere Informationen zur steuerlichen Behandlung des Mobilitätsbudget findest.

Mit einem Mobilitätsbudget die Mobilitätsbedürfnisse aller Arbeitsmodelle flexibel abdecken und Kosten sparen.

Beratung buchen

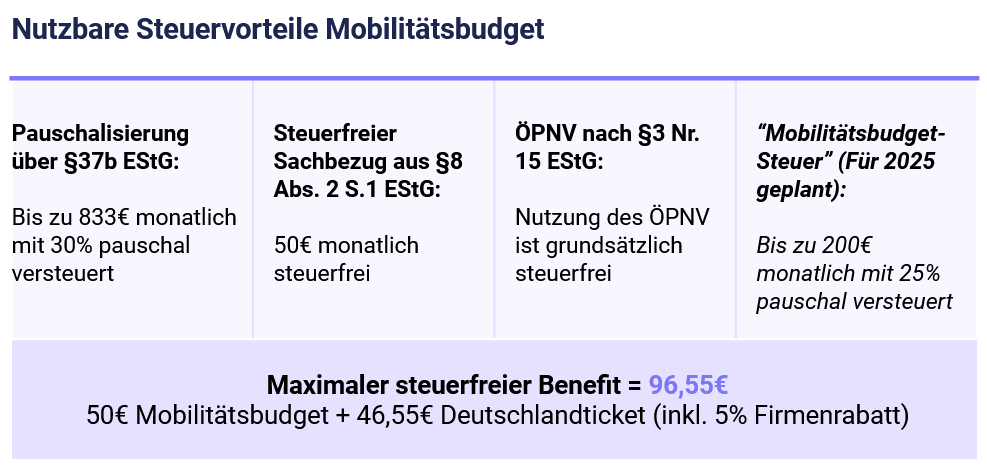

Bevor du das Gespräch mit deiner Steuer- und Finanzabteilung suchst, machst du dich selbst mit den verschiedenen Steuermodellen für Mobilitätsbudgets und anderer Mobilitätsangebote vertraut. Kläre dich über die Vor- und Nachteile von Konzepten wie dem Sachbezug, der Steuerfreiheit und Pauschalbesteuerung sowie der Gehaltsumwandlung auf und recherchiere, wie Mobilitätsbudget, Jobticket, Fahrradleasing oder die Dienstwagenregelung in dieser Hinsicht ausgestaltet sind.

Diese Steuern und Abgaben in der Lohnabrechnung werden von einem Mobilitätsbudget beeinflusst:

Je besser du informiert bist, desto überzeugender wirst du auftreten. Beziehe auch folgende externe Expert:innen oder Berater:innen ein, um objektive Einsichten zu erhalten:

Hast du dich mit dem Thema Mobilitätsbudget Steuern vertraut gemacht und die verschiedenen Steuermodelle und deren Vor- und Nachteile herausgearbeitet, gilt es, die richtige Ansprechperson in deinem Unternehmen zu identifizieren, um das Mobilitätsbudget intern zu etablieren. Stelle sicher, dass dein Ansprechpartner oder deine Ansprechpartnerin in den relevanten Entscheidungsprozessen im Betrieb involviert ist.

Hebe die Vorteile der jeweiligen steuerlichen Behandlung hervor. Begründe, wie es die finanzielle Belastung für das Unternehmen verringert, die administrativen Prozesse vereinfacht und gleichzeitig die Mitarbeitermotivation steigert. Finanzabteilungen schätzen pragmatische Ansätze, die sowohl Kosten einsparen als auch die Unternehmenskultur fördern.

Verdeutliche, wie das gewählte Steuermodell mit den Zielen des Unternehmens harmoniert. Wenn Nachhaltigkeit ein wichtiger Unternehmenswert ist, erkläre, wie das Modell umweltfreundliche Mobilitätsalternativen fördert. Wenn Kosteneffizienz im Fokus steht, zeige auf, wie das gewählte Modell Einsparungen ermöglicht. Hebe hervor, wie jeder vorgeschlagene Steuervorteile sowohl den Mitarbeitenden als auch dem Unternehmen zugutekommt.

Stelle sicher, dass du Raum für Fragen und Diskussionen bietest, um ein klares Bild von den Bedenken und Prioritäten der Finanzabteilung zu erhalten.

Veranschauliche die theoretischen Informationen mit praktischen Fallstudien. Teile Beispiele von Unternehmen aus ähnlichen Branchen, die erfolgreich ein Mobilitätsbudget implementiert haben und zeige auf, wie sie das Thema Steuern meistern und für sich das optimale Steuermodell herausholen konnten. Denn konkrete Erfolgsgeschichten können die Überzeugungskraft erheblich steigern. Diese Unternehmen haben beispielsweise von einem Mobilitätsbudget profitiert:

Für den Lufthansa Innovation Hub hat sich das Mobilitätsbudget als steuerfreier Sachbezug finanziell ausgezahlt. Zudem profitieren alle Mitarbeitenden von Fahrten mit umweltfreundlichen Verkehrsmitteln wie dem ÖPNV, die steuerfrei sind.

Mit einer virtuellen Guthabenkarte haben die Mitarbeitenden des Uhren-Marktplatzes Chrono24 ein steuerfreies Netto-Budget erhalten, das sie unkompliziert und flexibel für ihre persönliche Mobilität verwenden können. Die Integration der Mobilitätsbudget-Lösung in die internen HR- und Lohnbuchhaltungssysteme hat zudem die monatliche Abrechnung steueroptimiert und die Arbeit des Teams erleichtert.

Du kannst das auch mit Zahlen untermauern. Im Vergleich zu einer Gehaltserhöhung kann dein Unternehmen mit einem Mobilitätsbudget Lohnkosten sparen, wie diese Beispielrechnung zeigt:

Sei bereit, auf Fragen und Bedenken seitens der Steuer- und Finanzabteilung einzugehen. Halte Informationen zu den steuerlichen Auswirkungen und möglichen Risiken bereit.

Hier sind einige Fragen, die in der Kommunikation mit deiner Steuer- und Finanzabteilung aufkommen können:

Wenn du Unsicherheiten nicht sofort klären kannst, versprich, die nötigen Informationen zeitnah nachzureichen. NAVIT steht dir hier als verlässlicher Partner zur Seite und beantwortet dir gerne die wichtigsten Fragen, damit du gut vorbereitet bist.

Sorge für eine offene Kommunikation mit der Finanzabteilung während des gesamten Entscheidungsprozesses. Betone, wie wichtig es ist, die Meinungen und Expertise aller Beteiligten zu berücksichtigen. Schließlich solltet ihr gemeinsam eine fundierte Entscheidung treffen, die sowohl die finanziellen Ziele des Unternehmens als auch die Bedürfnisse der Mitarbeitenden berücksichtigt.

Die Organisation der Mitarbeitermobilität kann herausfordernd sein. Wir sind der verlässliche Mobilitätspartner für Unternehmen wie persona service, Lufthansa, Flink, HelloFresh - mit 1000en von Nutzer:innen jeden Tag.

Beratung buchenDie Wahl des richtigen Steuermodells für die Einführung eines Mobilitätsbudgets erfordert eine enge Zusammenarbeit zwischen der Finanzabteilung sowie der Personalabteilung, die oftmals für Mitarbeiterbenefits verantwortlich ist.

Durch eine klare Kommunikation, die Betonung von Vorteilen und eine transparente Entscheidungsfindung kann das Unternehmen die Steuervorteile nutzen, die sowohl die Unternehmensziele als auch die individuellen Bedürfnisse der Mitarbeitenden erfolgreich unterstützt.

Für welche Besteuerung ein Unternehmen sich bei der Einführung eines Mobilitätsbudgets entscheidet, hängt von verschiedenen Faktoren ab, einschließlich der rechtlichen Rahmenbedingungen, der Unternehmensziele, der Mitarbeiterbedürfnisse und der finanziellen Situation des Unternehmens.

Wenn Arbeitgeber ihren Mitarbeitenden neben dem regulären Gehalt zusätzliche Corporate Benefits anbieten, beeinflusst die Art dieser Leistungen die steuerliche Behandlung. Eine gebräuchliche Form solcher Zusatzleistungen ist die Sachzuwendung (bzw. der Sachbezug), die innerhalb eines bestimmten Freibetrags steuerfrei bleibt. Der Freibetrag liegt im Jahr 2024 bei 50 Euro.

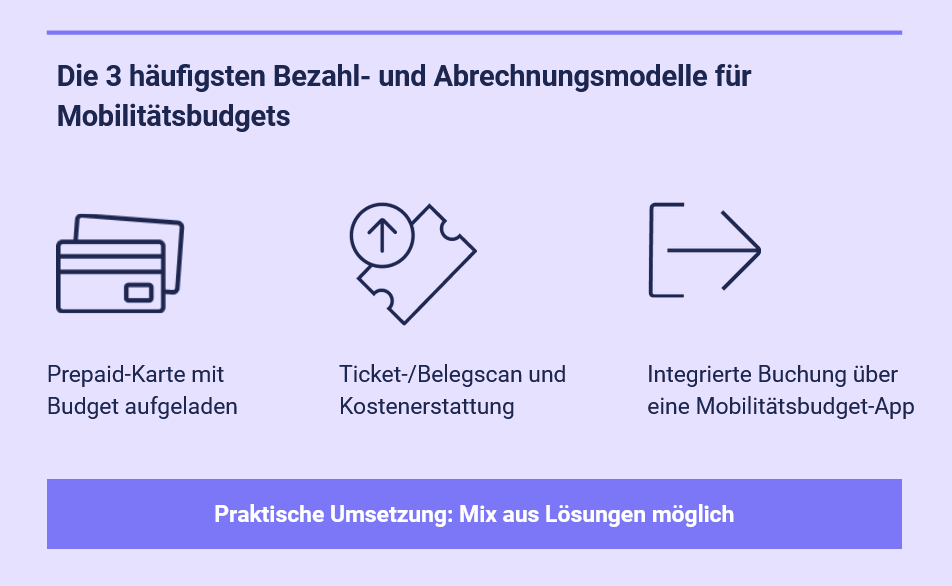

Die Frage, ob ein Mobilitätsbudget als Sachzuwendung betrachtet wird oder andere steuerliche Vergünstigungen in Anspruch nehmen kann, hängt von der Abrechnungsmethode ab. Grundsätzlich haben sich drei verschiedene Mobilitätsbudget-Lösungen etabliert.

Die steuerliche Behandlung hängt von verschiedenen Faktoren ab, darunter die Art der Mobilitätsform, die Abrechnungsmethode und die individuellen Freibeträge. Eine sorgfältige Prüfung sowie gegebenenfalls Rücksprache mit Steuerexperten ist unerlässlich, um die optimale steuerliche Lösung zu finden.

Beachte außerdem, dass die steuerlichen Regelungen nur gelten, wenn das Mobilitätsbudget zusätzlich zum regulären Gehalt gewährt wird. Eine Verrechnung mit dem bestehenden Arbeitslohn führt in der Regel zu einer steuer- und sozialabgabenpflichtigen Gehaltsumwandlung.

Die Auswahl des besten Steuermodells für dein Unternehmen erfordert eine gründliche Analyse. Unsere Mobilitätsexpert:innen können dich auf dem Weg zum Mobilitätsbudget begleiten und stehen dir bei Fragen und Unklarheiten gerne zur Seite, um dem Mobilitätsbudget in deinem Unternehmen zum Erfolg zu verhelfen.

Um mehr Informationen zur steuerlichen Behandlung des Mobilitätsbudgets und anderer Mobilitätsleistungen zu erhalten, empfehlen wir dir folgende Quellen zu nutzen:

Relevante rechtliche Grundlagen zum Mobilitätsbudget und der Versteuerung sind hier aufgelistet:

Bitte beachte, dass steuerliche Regelungen und Vorschriften sich ändern können, daher ist es wichtig, auf aktuelle und vertrauenswürdige Quellen zuzugreifen.

Wende dich bei Fragen zu Steuern und Abrechnung gerne an unsere Mobilitätsexperten und -expertinnen! Vereinbare jetzt einen Kennenlerntermin, bei dem wir dir ausführlich erklären, wie das Mobilitätsbudget funktioniert, welches Steuermodell für dein Unternehmen ideal ist und wie ein Mobilitätsbudget dein Unternehmen weiterbringt.

Öko-Institut e.V. (Hrsg.) (2022): Sechs Thesen zum Mobilitätsbudget: Leitplanken für eine nachhaltigere Unternehmensmobilität. https://www.oeko.de/fileadmin/oekodoc/compan-e_Thesen_Mobilitaetsbudget.pdf

(Abrufdatum: 25.08.2023)

Leine, Jörg (2023): Steuerfreie Extras vom Chef, in: Finanztip. https://www.finanztip.de/steuerfreie-sachzuwendungen

(Abrufdatum: 25.08.2023)

Bundesministerium der Justiz (o. J.). Einkommensteuergesetz (EStG) § 3, Nummer 15. https://www.gesetze-im-internet.de/estg/__3.html

(Abrufdatum: 30.08.2023)

Bundesministerium der Justiz (o. J.). Einkommensteuergesetz (EStG) § 8 Einnahmen. https://www.gesetze-im-internet.de/estg/__8.html

(Abrufdatum: 30.08.2023)

Bundesministerium der Justiz (o. J.). Einkommensteuergesetz (EStG) § 40 Pauschalierung der Lohnsteuer in besonderen Fällen. https://www.gesetze-im-internet.de/estg/__40.html

(Abrufdatum: 30.08.2023)

NWB Verlag (o. J.). BMF v. 15.08.2019 – IV C 5 – S 2342/19/10007 :001 BStBl 2019 I S. 875; Steuerbefreiung nach § 3 Nummer 15 EStG. Schreiben des BMF unter https://datenbank.nwb.de/Dokument/806050/

(Abrufdatum: 30.08.2023)

NAVIT übernimmt keine Haftung für die Richtigkeit der bereitgestellten Informationen. Wir machen darauf aufmerksam, dass die Inhalte auf unserer Webseite lediglich dem unverbindlichen Informationszweck dienen und keine Steuer- oder Rechtsberatung im eigentlichen Sinne darstellen. Die Inhalte können und sollen eine individuelle und verbindliche Steuer- und Rechtsberatung, die auf individuelle Anforderungen eingeht, nicht ersetzen. Alle angebotenen Informationen sind ohne Gewähr auf Richtigkeit und Vollständigkeit.

Nahtlose Split-Zahlungen ermöglichen es den Unternehmen, das Ticket weiterhin steuerfrei über den 50€ Sachbezug und den ÖPNV-Zuschuss anzubieten.