Was Arbeitgeber beim Thema Lohnabrechnung und Deutschlandticket beachten sollten - ein Überblick.

Viele Unternehmen bezuschussen ihren Mitarbeitenden ein Jobticket für den Weg zur Arbeit. Das Ticket gilt als einer der beliebtesten Mitarbeiterbenefits und ist zudem steuer- und beitragsfrei, wenn es zusätzlich zum Gehalt gewährt wird. Das Gleiche gilt seit Mai 2023 für das Deutschlandticket. Unternehmen können ihren Mitarbeitern das Deutschlandticket als Jobticket entweder vergünstigt überlassen oder komplett finanzieren. Kaufen die Mitarbeitenden das Deutschlandticket jeden Monat selbst, kann das Unternehmen ihnen die Kosten dafür ganz oder anteilig erstatten. Dabei bleibt es steuer- und sozialabgabenfrei. Über die Hälfte aller großen deutschen Unternehmen machen dies bereits.

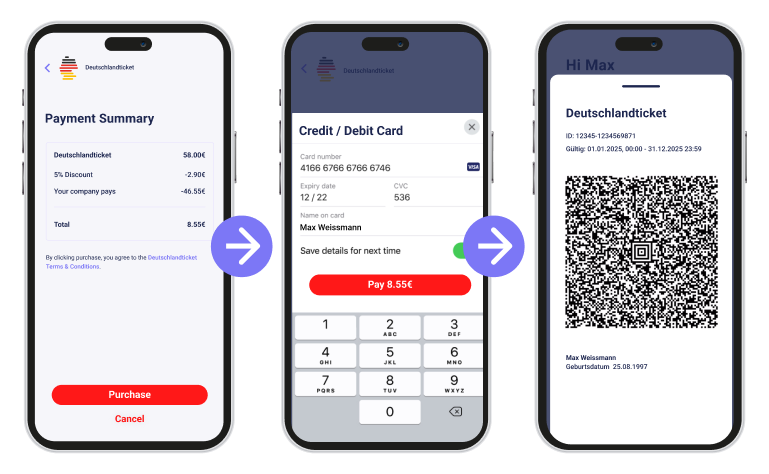

Arbeitgeber haben für das Deutschlandticket Jobticket zwei Möglichkeiten:

Bei der monatlichen Gehaltsabrechnung für das Deutschlandticket gelten am Ende die gleichen Voraussetzungen wie bei Zuschüssen zu regulären ÖPNV-Tickets und Jobtickets. Das bedeutet in der Regel: Mitarbeiter erwerben das Deutschlandticket im Voraus, Arbeitgeber können anschließend das Ticket vollständig oder anteilig über die Lohnabrechnung steuer- und beitragsfrei erstatten (gemäß § 3 Nr. 15 EStG).

Dabei müssen drei Voraussetzungen erfüllt werden:

Alternativ zur steuerfreien Abrechnung können Arbeitgeber stattdessen einheitlich für ein Kalenderjahr die an die Beschäftigten gezahlten Zuschüsse mit 25 % pauschal versteuern (zzgl. Solidaritätszuschlag i.H.v. 5,5 % der pauschalen Lohnsteuer und ggf. zzgl. pauschale Kirchensteuer). Für Beschäftigte bleibt auch in diesem Fall der Zuschuss steuerfrei und sozialabgabenfrei. Zudem wird der Arbeitgeberzuschuss für Arbeitnehmer dann nicht auf die Entfernungspauschale angerechnet und damit auch nicht in der Lohnsteuerbescheinigung ausgewiesen.

Erhalten Mitarbeiter das Deutschlandticket über eine Gehaltsumwandlung, bleibt es für sie ebenfalls steuerfrei. Arbeitgeber nehmen in diesem Fall eine pauschale Versteuerung von 25 Prozent vor (§ 40 Abs. 2 Satz 2 EStG). Arbeitnehmer verzichten bei einer Entgeltumwandlung auf 58 Euro brutto (entsprechend der Kosten des Deutschlandtickets) und erhalten das Ticket so abgabenfrei, da der Arbeitgeber bereits eine pauschale Versteuerung von 25 Prozent vorgenommen hat. Zum Vergleich: Bei einem entsprechend zusätzlichen Bruttogehalt von 58 Euro, müssten Arbeitnehmer Lohnsteuer und Sozialversicherungsbeiträge entrichten und hätten von 58 Euro brutto nur etwa 40 Euro netto.

Alternativ können Arbeitgeber das Deutschlandticket über den Sachbezug abrechnen oder ihren Mitarbeitern ein Mobilitätsbudget zur Verfügung stellen, mit dem sie das Ticket erwerben können. Abgerechnet wird dieses Budget auch über den Sachbezug.

Seit Januar 2025 übersteigt der Preis für das Deutschlandticket (58 Euro statt bisher 49 Euro) jedoch die 50-Euro-Steuerfreigrenze beim Sachbezug. Das hat Auswirkungen auf Unternehmen, die das Deutschland-Jobticket über den Sachbezug ihren Mitarbeitenden zur Verfügung stellen, denn es wäre dann nicht mehr steuerfrei.

Arbeitgeber haben nun zwei Möglichkeiten, wie sie das Deutschlandticket Jobticket für Mitarbeiter dennoch steuerfrei anbieten können.

Neben dem Arbeitgeber sind auch die Mitarbeitenden in der Pflicht, die gekauften Tickets oder Belege vom Kauf zum Nachweis aufzubewahren.

Zudem müssen Arbeitnehmer:innen den ÖPNV-Zuschuss bzw. die Kosten für das Deutschlandticket in der Steuererklärung unter dem Punkt „Werbungskosten“ geltend machen. Denn durch den Erhalt oder Zuschuss wird die Entfernungspauschale entsprechend gemindert. Diese Minderung hat jedoch keinen Einfluss darauf, wie oft der Mitarbeitende das Ticket verwendet. Da das Deutschlandticket eine Monatskarte ist, können Mitarbeitende es übrigens auch privat ohne Einschränkungen nutzen.

Für Arbeitnehmerinnen und Arbeitnehmer, die das Deutschlandticket selbst bezahlen und die Kosten dafür von der Steuer absetzen wollen, gilt:

Beschäftigte können die Kosten für das Deutschlandticket von der Steuer absetzen, wenn sie das Ticket für berufliche Fahrten nutzen und das günstiger ist als der Kauf von regulären Tickets. Amortisieren sich also mit dem Deutschlandticket die regulären Fahrtkosten zur Arbeit, können Beschäftigte das Ticket auch für private Fahrten nutzen und dennoch die Kosten als Werbungskosten in die Steuererklärung eintragen.

Was lohnt sich für Mitarbeiter und Arbeitgeber mehr - Das Deutschlandticket Jobticket oder eine Gehaltserhöhung?

Für eine Gehaltserhöhung von 58 Euro netto müssten Arbeitnehmende also mindestens 96,67 Euro Bruttogehalt mehr erhalten. Für Arbeitgebende bedeutet dies allerdings Lohnnebenkosten von insgesamt etwa 116 Euro.

Zum Vergleich: Das Deutschlandticket Jobticket können Arbeitgeber nicht nur komplett steuerfrei bereitstellen, die Kosten reduzieren sich sogar von 58 Euro auf 55,10 Euro, wenn ihr Deutschlandticket Arbeitgeberzuschuss mindestens 5 % beträgt.

Den steuerfreien 50-Euro-Sachbezug können Arbeitgeber zusätzlich zum Deutschlandticket nutzen. Während Beschäftigte das Deutschlandticket Jobticket über den ÖPNV-Zuschuss stets steuerfrei nutzen können, haben Arbeitgeber so beispielsweise die Möglichkeit, ihnen ein zusätzliches Mobilitätsbudget über den Sachbezug anzubieten.

Das Mobilitätsbudget ist ein monatlicher Mobilitätszuschuss, den Unternehmen ihren Mitarbeitenden für Fahrten zur Arbeit oder für private Fahrten zur Verfügung stellen können. Arbeitgeber können den Betrag individuell festlegen und steuerfrei über den 50 Euro Sachbezug abrechnen. Sie erweitern damit den Zuschuss zum Deutschlandticket um weitere Mobilitätsoptionen.

Unternehmen bieten ihren Mitarbeitenden so die gesamte Bandbreite der Mobilität, denn alle Verkehrsmittel und Tickets können über das Mobilitätsbudget abgerechnet werden, sowohl die berufliche als auch private Nutzung von beispielsweise E-Scooter, Carsharing, Fahrrad-Abo oder auch Bahntickets. Für Unternehmen entsteht dabei kein zusätzlicher Prozessaufwand, da alle Buchungen steuerkonform und fertig für die Lohnabrechnung aufbereitet werden können.

NAVIT übernimmt keine Haftung für die Richtigkeit der bereitgestellten Informationen. Wir machen darauf aufmerksam, dass die Inhalte auf unserer Webseite lediglich dem unverbindlichen Informationszweck dienen und keine Steuer- oder Rechtsberatung im eigentlichen Sinne darstellen. Die Inhalte können und sollen eine individuelle und verbindliche Steuer- und Rechtsberatung, die auf individuelle Anforderungen eingeht, nicht ersetzen. Alle angebotenen Informationen sind ohne Gewähr auf Richtigkeit und Vollständigkeit.